从“黑马”到“守擂者”,新势力第二梯队的门槛有多高?

一、2025年Q1财报:亮眼数据背后的隐忧

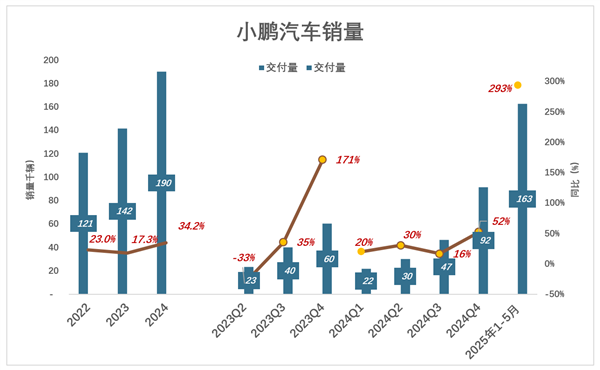

2025年5月21日,小鹏汽车发布一季度财报,营收达158.1亿元,同比增长141.5%,交付量16.3万辆(其中MONA M03贡献近半)。

然而,这份成绩单背后却暗藏玄机:

- 环比下滑:5月销量同比增230%,但环比下降4.3%,显示增长动能减弱。

- 季节性波动:小鹏历来下半年爆发(如2024年Q4交付9.2万辆),但上半年表现仍依赖爆款车型支撑。

- 毛利率改善:Q1毛利润率升至15.6%,亏损收窄至4.2%,但距离盈利仍有距离。

核心矛盾:短期增长依赖单一爆款(MONA M03),而新势力“黑马”生命周期缩短,市场格局固化,小鹏如何避免重蹈“昙花一现”的覆辙?

二、市场格局剧变:新势力“上位”窗口关闭

1. 传统车企的“降维打击”

比亚迪、吉利、长安等传统巨头凭借供应链优势和渠道积累,牢牢占据新能源市场前五。小鹏等新势力即便销量翻倍,仍难以撼动其地位。

- 比亚迪独一档:市占率超30%,技术、成本、品牌全面领先。

- 燃油车转型者:吉利、长安等借混动/纯电双线布局,挤压新势力生存空间。

2. 新势力内卷加剧

- 头部固化:理想(7)、小鹏(8)、零跑(9)排名胶着,但差距微小。

- 爆款依赖症:哪吒、问界等靠单一车型冲榜,后续乏力。

- 资本退潮:小米、华为等跨界玩家带来新变量,但小鹏缺乏类似“生态协同”优势。

结论:新能源车市场进入“剩者为王”阶段,新势力需从“抢份额”转向“保利润”。

三、小鹏的突围逻辑:服务与规模效应

1. 服务业务成“隐形利润中心”

- 高毛利贡献:2024年Q4服务收入14.4亿,毛利润率59.5%,占毛利润36.8%。

- 大众赋能:与德国大众合作提升软件能力,但后续增长依赖自主研发。

2. 规模效应降低成本

- 单车均价下降:从2023年Q4的20万降至2025年Q1的15.3万,但销量翻倍对冲毛利率压力。

- 费用率优化:研发、销售费用率从2022年的44.3%降至2025年Q1的24.9%。

风险提示:价格战可能侵蚀利润,服务业务增长天花板渐显。

四、未来展望:盈利可期,但“第二梯队”难进

1. 短期目标:2026年实现全年盈利

- 亏损收窄趋势:2025年Q1亏损率仅4.2%,若保持或加速,有望扭亏。

- 新车规划:MONA M03成功后,需推出更多差异化车型维持热度。

2. 长期困境:新势力“阶级固化”

- 比亚迪“护城河”难破:技术、成本、品牌优势难以复制。

- 传统车企转型加速:吉利极氪、长安深蓝等持续挤压新势力空间。

- 资本耐心有限:持续亏损可能引发投资者担忧,影响融资能力。

终极命题:小鹏能否从“新势力”蜕变为“主流玩家”?答案或许在于——

- 技术突破:智能驾驶、高压平台等差异化竞争力;

- 全球化布局:东南亚、欧洲市场或成新增长点;

- 生态协同:与大众等巨头深度合作,共享资源。

结语:活下去,比“赢”更重要

小鹏的故事,是新势力群体的缩影——从风光无限到负重前行。2025年的财报虽亮眼,却难掩行业残酷现实:新能源车市场的“黄金窗口”已关闭,未来属于少数幸存者。小鹏若想避免成为“先烈”,必须证明自己不仅是“快公司”,更是“稳公司”。